Gestione Separata INPS: le aliquote contributive del 2021

- 11 Marzo 2021

- Posted by: 50PiuEnasco

- Categoria: Pensione

L’INPS fissa le aliquote, massimali e minimali di reddito per professionisti e collaboratori. Di seguito tutte le novità e le istruzioni.

L’INPS ha provveduto ad aggiornare le aliquote e il valore minimale e massimale del reddito erogato per il calcolo dei contributi dovuti nel 2021 dagli iscritti alla Gestione Separata, di cui all’articolo 2, comma 26, legge 8 agosto 1995, n. 335.

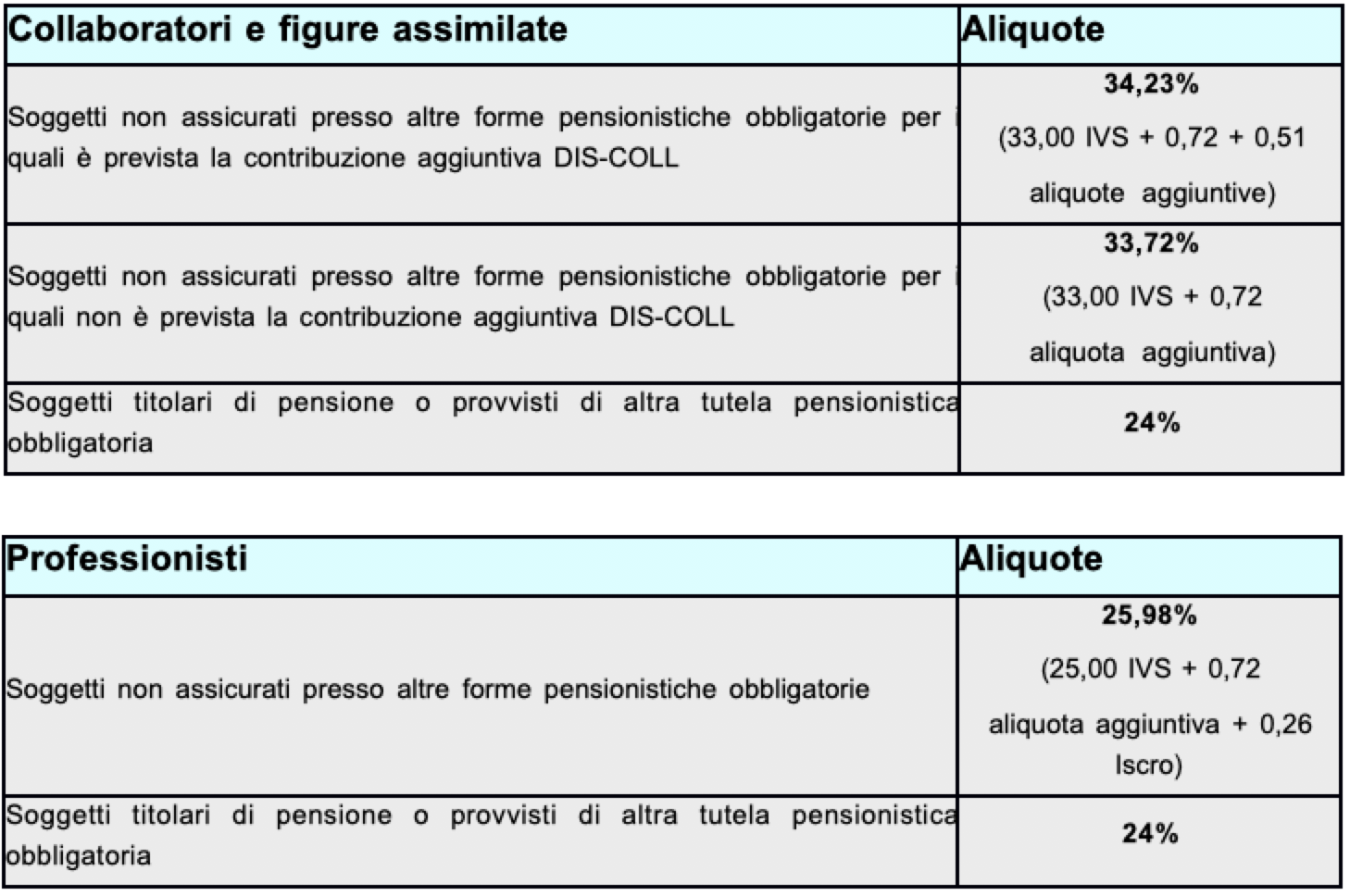

L’INPS fissa quindi le aliquote contributive, previdenziali e assicurative, dovute da collaboratori e figure assimilate e liberi professionisti, differenziandole per soggetti non assicurati presso altre forme pensionistiche obbligatorie e soggetti titolari di pensione o provvisti di altra tutela pensionistica obbligatoria. Specifica inoltre le percentuali di ripartizione dell’onere contributivo.

E’ stata aumentata l’aliquota a carico dei professionisti, pari allo 0,26% per l’anno 2021 e pari allo 0,51% per l’anno 2022 e per l’anno 2023 (articolo 1, comma 398, della legge 30 dicembre 2020, n. 178).

Resta ferma invece l’ulteriore aliquota contributiva pari allo 0,72%, applicabile ai soli soggetti non assicurati presso altre forme pensionistiche obbligatorie, per la tutela della maternità, della malattia e per l’assegno per il nucleo familiare.

Le aliquote dovute per la contribuzione alla Gestione separata per l’anno 2021 sono determinate come segue:

Aliquote gestione separata INPS 2021

Massimale e Minimale Gestione separata INPS

Massimale

Per l’anno 2021 il massimale di reddito è pari a € 103.055,00. Pertanto, le aliquote per il 2021 si applicano facendo riferimento ai redditi conseguiti dagli iscritti alla Gestione separata fino al raggiungimento del citato massimale.

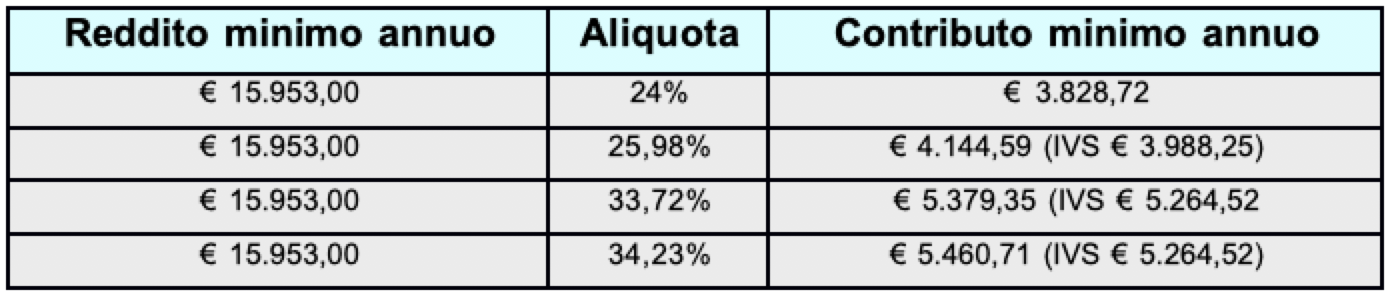

Minimale – Accredito contributivo

Per l’anno 2021 il minimale di reddito è pari a € 15.953,00.

Conseguentemente, gli iscritti per i quali è applicata l’aliquota del 24% avranno l’accredito dell’intero anno con un contributo annuo di € 3.828,72; mentre gli iscritti per i quali il calcolo della contribuzione avviene applicando l’aliquota maggiore, avranno l’accredito con un contributo annuale pari ai seguenti importi:

– 4.144,59 (di cui 3.988,25 ai fini pensionistici) per i professionisti che applicano l’aliquota del 25,98%;

– 5.379,35 (di cui 5.264,52 ai fini pensionistici) per i collaboratori e le figure assimilate che applicano l’aliquota al 33,72%;

– 5.460,71 (di cui 5.264,52 ai fini pensionistici) per i collaboratori e le figure assimilate che applicano l’aliquota al 34,23%.

Versamenti, scadenze, ripartizione onere contributivo Gestione separata

Collaboratori

Riguardo l’obbligo contributivo per i collaboratori (lavoro parasubordinato) come sempre la ripartizione dell’onere contributivo tra collaboratore e committente è stabilita nella misura rispettivamente di un terzo (1/3) e due terzi (2/3). In ogni caso l’obbligo del versamento dei contributi è in capo all’azienda committente, che deve eseguire il pagamento entro il giorno 16 del mese successivo a quello di effettiva corresponsione del compenso, tramite il modello “F24” telematico per i datori privati e il modello “F24 EP” per le Amministrazioni pubbliche. Per le Amministrazioni pubbliche le modalità sono illustrate nella circolare n. 23/2013 e nel messaggio n. 8460/2013.

Professionisti

Per quanto concerne i professionisti i iscritti alla Gestione separata, l’onere contributivo è a carico degli stessi e il versamento deve essere eseguito, tramite modello “F24” telematico, alle scadenze fiscali previste per il pagamento delle imposte sui redditi (saldo 2020, primo e secondo acconto 2021).

Principio di cassa allargato

L’articolo 51 del TUIR dispone che le somme corrisposte entro il 12 del mese di gennaio si considerano percepite nel periodo di imposta precedente (c.d. principio di cassa allargato).

Per approfondimenti in merito all’argomento trattato e per qualsiasi problematica di natura previdenziale, è possibile rivolgersi alle sedi del Patronato 50&PiùEnasco.

Potrebbe interessarti anche

-

APE sociale: presentazione della certificazione per l’accesso entro il 31 marzo

L’APE sociale è un’indennità statale erogata dall’INPS ai lavoratori in stato di difficoltà che chiedono di anticipare la pensione al compimento dei 63 anni più cinque mesi.

7 Marzo 2025 -

Assegno nucleo familiare: dal 1° aprile nuove regole per presentare la domanda.

Tutte le novità per l’assegno al nucleo familiare contenute nella circolare dell’Inps, previsto un periodo transitorio. A cura di 50&PiùEnasco L’assegno per il nucleo familiare – conosciuto anche come ANF – è quel sostegno economico erogato dall’Inps alle famiglie dei lavoratori dipendenti, dei titolari delle pensioni e delle prestazioni economiche previdenziali da lavoro dipendente e dei lavoratori assistiti

1 Aprile 2019